こんにちは、夢みるバクです。

2024年から新NISAを利用して資産形成中の個人投資家です!

今から始めるならどんな投資戦略が良いの…

同年代の人は、どんな投資戦略をしているの?

新NISAで投資するなら年代別に資産を増やす方向、守る方向など投資スタイルが違うよ

- 年代別の投資戦略

- 投資の目的を達成するために必要な期間や金額、利回りの算出

- 【年代別】新NISAの投資戦略に関するよくある質問

年代にあった投資戦略を取れれば、損失するリスクを避けつつ、目標資産までの期間を短くできます。

老後資金の不安を抱えているものの、どのような投資戦略をして良いか分からない…

このような悩みを抱えて足踏みをしている人向けに、年代別の投資戦略をわかりやすく解説しているので、ぜひ最後までお読みください。

NISA投資ブロガー

夢みるバク

Webライター&ブロガー5年目|月収50〜80万円|中身は30代男性、妻子持ち|たまにバイトで医療職の人|2024年からインデックスファンドを中心に投資開始|新NISAで誰でも資産2,000万円を目指せる方法について発信しています!

年代別|新NISAの活用ポイントの概要

| 運用期間 | リスク許容度 | ポートフォリオの方向性 | |

| 20〜30代 | 長 | 高 | 積極的に資産を増やして、後々の運用効果を高める |

| 40〜50代 | 中 | 中 | 資産を増やす・守るのバランスを維持する |

| 60代〜 | 短 | 低 | 増やした資産を減らさないように守る |

投資期間やリスク許容度は、人それぞれ違います。

その上で、投資を65歳までするとします。

20〜30代の人は運用期間・リスク許容度ともに高く、投資効果が期待できるよ

そのため、リターンの見込める株式に投資したり、全世界株に集中投資をしたりするなど、積極的に資産を増やす方向で投資をすると良いでしょう。

40〜50代になると、これまで大切に貯めた資産を増やしつつ、減らないように守る方向へシフトしよう

老後に向けた資金を保ちつつ、現在の生活を豊かにする資産を増やすイメージです。

60代以降は運用期間やリスク許容度が低くなるため、守りの投資スタイルが良いでしょう

これまで増やしてきた資産を守りながら老後資金やゆとり費(生活を豊かにする資金)などに当てて、資産を取り崩していくフェーズに入ります。

【年代別】20〜30代向けの新NISAの活用戦略

20〜30代における新NISAの活用戦略について、ポイントを絞って解説します。

若年層:20〜30代の特徴

20〜30代の若年層は、結婚や子育て、マイホーム購入などのライフイベントが多い時期です。

- 生活の支出が多い

- 仕事やプライベートなどイベントが多く時間がない

- 長期投資が可能であり、リスク許容度も高く設定しやすい

ライフイベントが多い分、支出が多く、投資に回せるお金も時間がないよ

たしかに若い頃は自由なお金と時間がほしいものだよね

それを知った上でも早い時期から投資を始めるメリットはあるよ

20〜30代の最大の強みは、長期投資でき、積極的に資産を増やす投資スタイルが取りやすいことです。

特に投資は、1日でも早く始めた方が後々の資産が増えやすいため、少額からでもまずは始めておくことが最優先になります。

固定費やゆとり費(浪費)を算出して、家計の見直しをすると、投資に回せる余剰資金が見つかるかもしれません!

例えば、見直せそうな家計費って何があるの?

通信費は見直しやすく、夫婦で年間10万円弱の節約効果が期待できるよ

家計の無駄を見つけて投資に回すことで、現在の生活レベルを下げることなく、投資を始めることができます!

具体的な戦略

資産を増やすなら、以下の2つの方向性がおすすめです。

- 成長投資枠などでアクティブファンドに積極投資

- 利回りの良い株式をメインに投資

- 25〜30年程度の長期投資を前提に、優良インデックスファンドに投資

長期投資するなら、最初のスタートダッシュが重要です。

投資による資産の増え方は、雪だるま式であり、最初の種銭(初期費用)が大きいほど、後々の資産が増えます。

そのため、リスク許容度を高く設定できる若年層の間は、リターンの良いアクティブファンドや利回りの良い株式(個別株)への投資も選択肢の一つです。

ただし、投資の世界においてはリターンとリスクは表裏一体…それなりのリスクが伴うことを念頭に投資をしましょう!

家族を守る身として、リスクの高い投資で損をするなんてあっちゃいけないんだよ…

それならコツコツインデックスファンドで投資を始めるのがいいね!

25〜30年の長期投資が前提にはなりますが、少額から資産2,000〜3,000万円前後まで着実に資産を増やしたい人におすすめの投資スタイルです。

長期投資ができる若年層の強みを活かした投資スタイルだよ

詳しくは、以下の記事で解説しています。

【年代別】40〜50代向けの新NISAの活用戦略

40〜50代における新NISAの活用戦略について、ポイントを絞って解説します。

中高年層:40〜50代の特徴

40〜50代の中高年層は、仕事ではある程度のポジションにつき、子育てが徐々に落ち着き始める時期です。

- 給料が徐々に高くなる

- 子どもが大学進学などで親元を離れ、子育てが落ち着いてくる

- 長期投資は難しいものの、まだ投資期間は十分確保できる

40〜50代の最大の強みは、若年層に比べて投資に回せる資金を確保しやすくなってくることです。

いやいや、子どもの大学進学やマイホームの残債で、まだまだお金に余裕がないよ…

教育費やマイホームの返済をしながら老後資金を作らないといけない大変な時期だよね

このような心配がある人は、以下の3つを見直してみると新NISAで投資するハードルが下がるかもしれません。

- 教育費やマイホームの返済期間・金額の概算

- 老後資金の概算

- 上記内容から算出できる余剰資金(投資できるお金)

教育費やマイホームの返済など大きな金額を目の前にするとゴールが見えないため、お金への不安が尽きません…

そこで、老後資金と合わせてこれらの概算を出してみるのがおすすめです。

50代後半になると、子どもは社会人となり、マイホームローンも終わりが見えてきた人も多いのでは?

これだけでも固定費は数十万円程度低くなり、生活水準を維持できれば余剰資金の確保は難しくありません!

そう考えると40〜50代からでも十分投資ができるんだね

次に、具体的な投資戦略について見ていきましょう。

具体的な戦略

40〜50代の人は、資産を増やすと守るの両輪で、バランスよく投資をするのがおすすめです。

- ベースはインデックスファンドでコツコツ積立

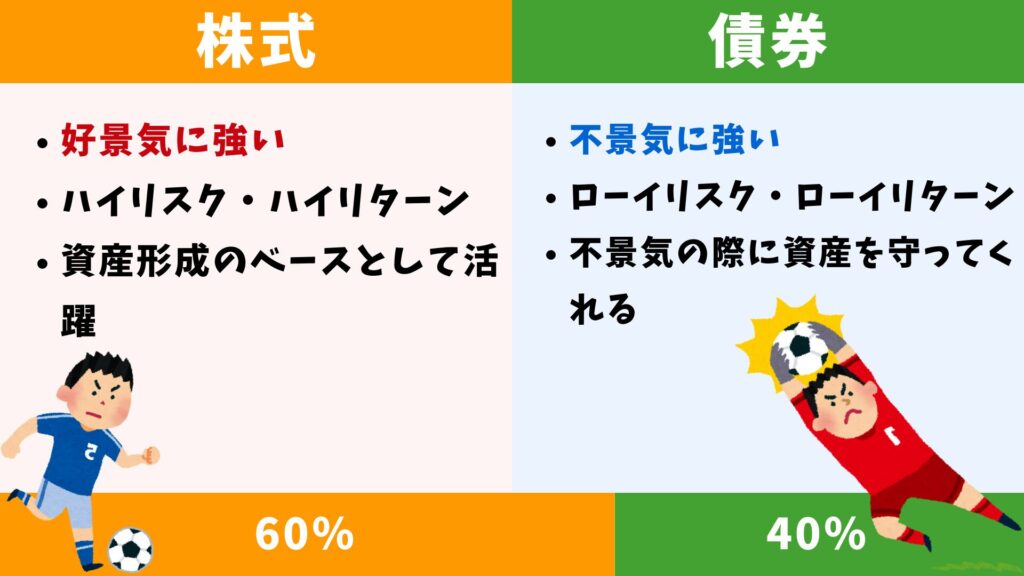

- 株式と債券をバランスよく保有

投資のベースはインデックスファンドによる積立投資でコツコツ資産を増やしていきましょう。

その上で、徐々に増えてきた資産を守ることも考えなければいけません!

例えば、株式と債券のバランスがとれれが、極端に損をしないポートフォリオができるよ

株式と債券は逆の値動きをするため、仮に経済状況が悪化して損失を被ったとしても、最小限に抑えられる

これまで教育費やマイホームローンにあてていたお金を貯金ではなく、資産形成に回せれば、将来の資産を築くのに遅くはありません。

【年代別】60代〜向けの新NISAの活用戦略

シニア層:60代〜の特徴

そもそも60代から投資は遅いのでは?

やる意味あるの?

60代からは資産を減らさない方向で投資をすると良いよ

- 若年・中高年層に比べて固定費が減る

- 退職後に余暇の時間が増える

60代以降の強みは退職に伴い収入が増えにくくなる一方、若年・中高年層に比べて生活固定費が減り、自由に過ごせる時間が増えることです。

そのため、現在ある資産を守りつつ、現在の生活水準を維持する方向で資産管理をする方向が良いと考えられます。

余暇の時間を活かして、副業(退職後は本業?)をしてみるのも良いかもね

月に50,000円稼いで年金と現在の資産を合わせるだけでも、随分良い生活にできるよ

ただし、自由な時間があるからといって、急に生活水準を上げると後々生活に困るため注意しましょう

まずは「生活費(年間) × 残りの人生(ex. 平均年齢までの年数)= 老後資金」を出してみて、どれくらいの資産が必要かを可視化してみると具体的なイメージが持てます。

具体的な戦略

60代は今ある資産を減らさないこと、資産寿命を伸ばすことに注力する投資スタイルがおすすめです。

- ベースはインデックスファンドでコツコツ積立

- 株式と債券をバランスよく保有

例えば、退職金の一部を現金資産(貯金)、残りを10〜15年の老後資金としてインデックスファンドで運用しましょう。

現在、手元に資産は十分あって今後は生活に困らないなら、日本・海外債券に投資してインフレの時に資産を守れるポートフォリオにするのもアリです!

債券とは、国や地方公共団体、企業などが投資家から資金を調達するために発行する有価証券(証券)のこと

それならリスクのある投資ではなく、貯金でいいのでは?

インフレになると同じ金額でも買えるものの量が減るよね?

減るけど、それと貯金のリスクの何が関係あるの?

つまり、金額自体が変わらない貯金はインフレになるとお金の価値自体が低くなるんだ

債券は株式と逆の値動きをします。

そのため、インフレによる物価高騰で株式の価値が下がると、債券の価値が上がるため、結果としてインフレになっても資産を減らさずに済みます。

株式ほど大きなリターンは期待できませんが、いざという時の守りとして債券に対して多めに投資しておくと安心です!

個別に計算しよう!新NISAによる投資の運用結果

運用期間や利回り、なんか難しすぎて計算できないよ

難しい計算を無理してやる必要がないよ

計算する目的に合わせて、以下のサイトで概算を出してみましょう。

- 運用後に資産がいくらになるか?

参考:アセットマネジメントOne/資産運用かんたんシミュレーション - 目標金額までに“何円”必要か?

参考:野村證券/みらい電卓 - 目標金額までに“何年”必要か?

参考:野村證券/みらい電卓

短期的に大きな利益が期待できない投資において重視しべきは、長期的な道のりを理解することです。

ゴールや具体的な目標が可視化されると、投資へのモチベーション維持やお金に対する不安が軽減されます。

必要な元本や運用期間、利回りなどがわかったら、実際に運用できるかを確認しましょう。

生活を切り詰めて投資する必要はありません

漠然としたイメージではなく、実現可能な運用スタイルを把握してから投資を始めることで、無理な判断や不要な損失を回避できます。

1日でも早く目標金額に到達するための3つの戦略

投資期間を長くする

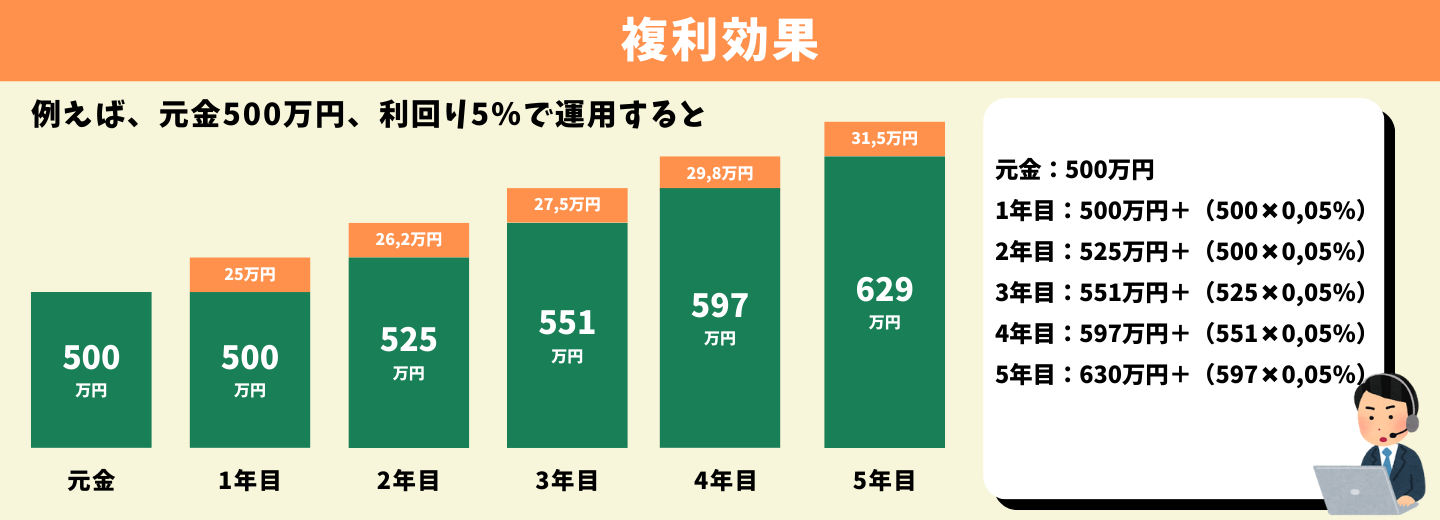

投資期間が長ければ長いほど、複利効果が期待できます。

複利効果とは、運用で得た利益を元本にプラスして再投資し、その合計金額をもとに利益を得る方法で、利益が利益を生むことで資産が増える効果のこと

当該年度の運用資金に利回りをかけて次年度の総資産が計算されるため、元金と利息ともに年を経るごとに増えます。

徐々に資産が増えるイメージが持てるからモチベーションにもなるよ

投資を始めるハードルの一つに、期間に対してどのくらい資産が増えるかイメージできないことが

あげられるよ

具体的な数字で可視化されば、「25年続ければ、毎月の生活費には困らないだけの資産があるな」「15年後からは、年に1度は旅行に行けるな」など、未来の生活もイメージできるようになります。

参考(画像)

りそなグループ/実はすごい「複利」の効果!将来に備えて複利運用で資産を育てよう

投資額を増やす

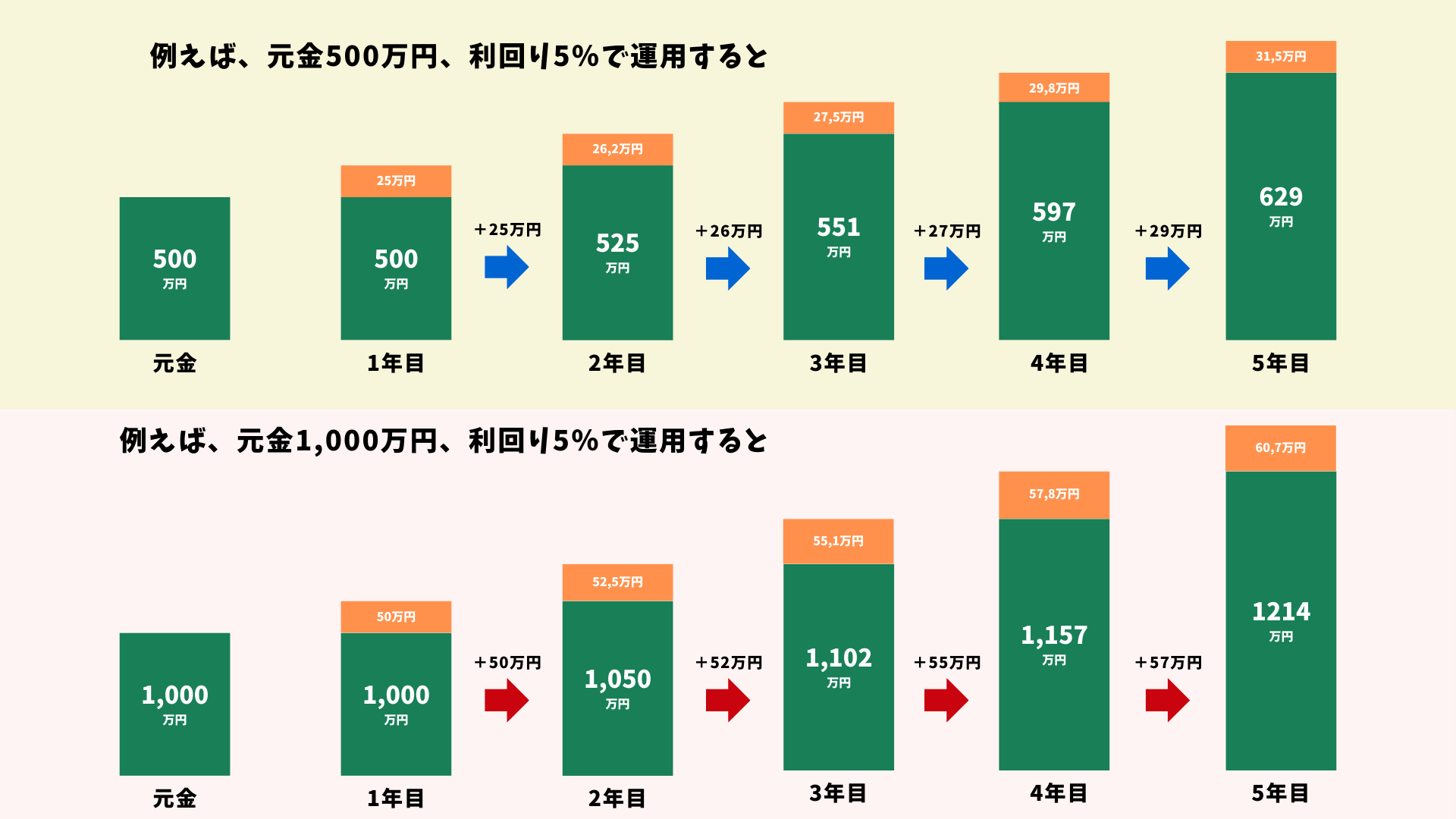

投資額を増やせば元金(種銭)が大きくなるため、毎年の資産の増え率も上がります。

利回りの率(%)が変わらなくても元金が大きいため、利息も大きく、元金の増え方も大きくなります。

初期投資である程度の金額を投資できれば、インデックスファンドでもそれなりの資産増加が見込めるよ

参考(画像)

りそなグループ/実はすごい「複利」の効果!将来に備えて複利運用で資産を育てよう

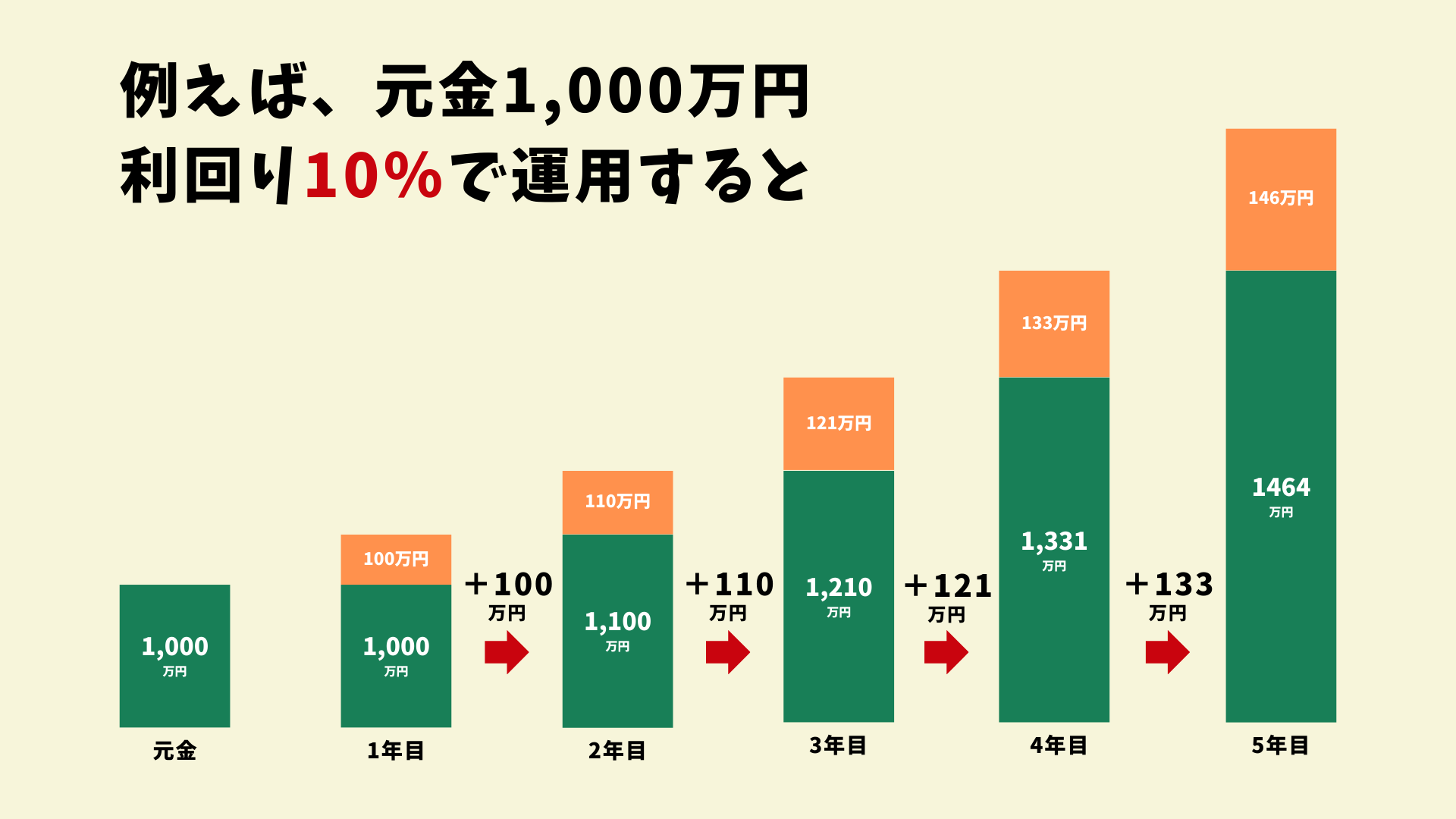

利回りを上げる

利回りを上げて、毎年の資産の増え幅を上げる方法もあります。

ただし、利回りの良い商品はハイリスクである場合が多いため、ある程度のリスクを取れる人が挑戦した方が良いでしょう

時間はかかってでも着実に資産を増やしたいなら「利回り3〜5%のインデックスファンド」、できるだけ早く資産を増やしたいならリスク込みで「利回り7%以上の個別株」などの投資方法があります。

新NISAの年齢に関するよくある質問

新NISAの年齢に関するよくある質問について確認しておきましょう。

新NISAの開始年齢に制限はありますか?

はい、あります。

新NISAは「18歳以上」が対象者になります。一方で18歳以上であれば、年齢の上限はありません。

新NISAにおける18歳の定義は、満年齢ではなく、その年の1月1日時点での年齢が「18歳」であること

新NISAは何歳から始めるのが良いでしょうか?

少額でも良いので、早ければ早いほど良いです。

- 長期投資ができる

- リスク許容度が高い

投資は早ければ早いほど資産が増えやすい傾向にあります(※投資方法にもよる)。

そして、若年層であればあるほど、リスク許容度が高く、リターンの高い投資に挑戦しやすいでしょう。

これから収入がなくなる定年直前にハイリスクハイリターンな投資には挑戦したくないもんね

失敗しても取り返しのつく若い間は、資産を増やす積極的な投資に挑戦するのも選択肢の一つ

また、商品価値(投資先の価値)は常に変動しています。

これから投資初心者が市場動向から商品価値を見極めて、安値になったタイミングで購入するのは至難の業!

それよりは、早めに投資をして、少しでも早く資産を増やす努力をした方が、現実的な投資になります。

老後に向けて投資をするなら新NISAとiDeCoどちらがおすすめ?

新NISAとiDeCo(個人型確定拠年金)は、どちらも資産形成に有効な制度であり、目的や条件によって使い分ける必要があります。

| 新NISA | iDeCo | |

| メリット | 運用益が非課税 | 運用益が非課税 掛金が全額所得控除 受給時の退職所得控除 |

| 投資対象商品 | 金融庁指定の投資信託 上場株式など | 投資信託・保険商品 公社債・預貯金など |

| 払い出し制限 | なし | 60歳〜 |

どんな人におすすめの一例は、以下の通りです。

- 新NISA:教育費や住宅ローン、老後資金の積立をしたい人

- 個人年金として老後資金を築きつつ、所得控除の恩恵を受けたい人

目的や資金がほしい時期、投資したい商品などにより新NISAとiDeCoを使い分けられるとベストです。

iDeCoについてより詳しく知りたい人は、以下の記事がおすすめです。

まとめ:資産を増やす近道は年代で投資戦略を変えること

今回は、これから投資を始める初心者に向けて「年代別に見る新NISAの投資戦略」についてざっくり解説しました。

- 20〜30代:リスク許容度が高いため、資産を増やす積極投資

- 40〜50代:資産を増やす&資産を守るのバランス投資

- 60代〜:資産が減らないように守る投資

若年層であればあるほど長期投資ができ、リスク許容度も高いため、資産を増やすための積極投資が可能です。

特に20〜30代からインデックスファンド(年利3%)で15〜20年ほど運用すれば、1,000〜2,000万円の資産形成は難しいことではありません。

年利3%はそれほどリスクを取らず安定的に運用できる数字だよ

投資は早く始めれば始めるほど資産を増やしやすい特徴があります。

今日より明日、明日より明後日ですでに損をしているってこと?

1日2日はかなり極端だけど、考え方としては間違っていないよ

そのため、今回の記事で解説したあなたの年代に合わせた投資戦略を参考に、今日から投資を始めましょう!

「あの時、投資を始めたから老後資金への不安がなくなった!」「資産に余裕が出てきたから、住宅ローンを前倒しで返済できそう」など、資産が増えてくれば具体的な喜びを実感できます。

コツコツ積み立てて着実に資産形成したい人は、以下の記事でインデックスファンドについて理解しておくとスムーズに始められます。

今日から投資をするために、まずは証券口座を考えたい人は、以下の記事で大手証券会社の徹底比較をしているので、ぜひ参考にしてください。

あなたの年代にあった投資スタイルで、投資目的や目標の実現に向けて一歩を踏み出せるきっかけになれば嬉しいです。

投資についてわかならいことがあれば、このブログに質問をしてみてね。

以上、夢みるバクでした!